Sizce bir işletmenin en önemli ayaklarından biri nedir? Elbette, er ya da geç kar edebilmek! Sağlıklı bir ilerleyiş için finansal açıdan hangi noktada durduğunuzu görebilmek son derece önemli. Finans ve muhasebe ekiplerinizin özenle hazırladığı mali tablolar, tam da bu noktada ve tasarruf için hayat kurtarıyor. Ne de olsa işletmenizin yola devam edebileceğinin en önemli göstergelerinden biri düzgün bir gelir-gider tablosu. Böylece bütçe ve masraf yönetimi için alabileceğiniz önlemleri göreceksiniz ve tasarruf kapısı açılacak.

Gelin, bir adım ötesini düşünelim. Doğru bir nakit akışı içgörüsü size gelir-gider verisi görmekten başka ne sağlar? Göreceksiniz ki, doğru verilerin analizi ile ürün veya hizmetinizi ne şekilde sunmaya devam edeceğinize de karar verebilirsiniz. Sonraki hamlelerinizi likiditenizin gücüne göre kurgulamak tüm departmanları doğru yönlendirmenize imkan tanır. Nasıl mı? Haydi, en temelden başlayalım.

Nakit Akışı Nedir?

Belli bir zaman dilimi içinde işletmenizin kasasına giren ve çıkan tüm para hareketi. Basitçe bu! İlk anda zihninizde canlandırdığı “kasadan çıkan para” imgesi, bu akışın sadece negatif kısmı. Nihayetinde, kasadan çıkan bir para varsa giren de mutlaka olacaktır.

Bir başka deyişle, nakit akışını bütüncül olarak ele almak son derece önemli. Neden mi? Bir şirketin:

- Satın almalar

- Maaşlar

- Ofis

- Üretim masrafları gibi birçok gider kalemi için nakit paraya ihtiyacı oluyor.

Özetle, kaygan ekonomik zeminde ayakta kalmak için likidite gücü önemli. Likidite için de doğru bir nakit akışı tablosu! Şimdi birlikte nakit akışı ile ilgili terimlere ve kafa karıştıran noktalara göz atalım. Böylece bir nakit akışı tablosu için neler yapmanız gerektiğini de göreceksiniz.

Pozitif Nakit Akış ve Negatif Nakit Akış

İşletmeye giren nakit pozitif, çıkan nakit ise negatif nakit akış olarak nitelenir. “Adı üstünde” dedikleri bu olsa gerek, öyle değil mi?

Pozitif verilerden negatif verileri çıkardığınızda göreceğiniz miktar ise şirket karınızı oluşturur. Bu durum da yeni bir soru doğurur: Nakit akışı verileri kar miktarını gösterir mi?

Nakit Akışı ile Karlılık İlişkisi Nasıldır?

Kar miktarını ve ilişkili verileri bulmak için nakit akışı tablosunun yeterli olduğunu düşünebilirsiniz. Ne yazık ki, bu bir yanılgıdan ibaret!

Karlılığı ölçmek için periyodik olarak bilanço, gelir ve nakit akışı tabloları da kontrol edilmeli:

- Bilanço: Şirketinizin sahip olduğu varlıkları ve borçlarınızı gösteriyor.

- Gelir Tablosu: Kar ve zararı detaylarıyla ifade ediyor.

- Nakit Akışı Tablosu: Şirketin nakit giriş ve çıkışlarını sergiliyor.

Özetle, şirketinizin karını doğru ölçmek için periyodik olarak farklı analizler yapmalısınız. Göreceksiniz ki, nakit ve kar sorunsuz zamanlarda birbirine denk olacak. Eğer karlılık arttığı halde nakit akışı düşüşteyse, finansal sorunlarınız yolda! Güçlü finansal tablolar için likiditenizi güçlü tutmalısınız. Peki bunu nasıl yapacaksınız?

Nakit Akışını Yönetmenin Sırları

Şimdi, beş ana yöntem üzerinden nakit akışı hakkında yapmanız gerekenleri inceleyeceğiz. Başlıyoruz!

Düzenli Finansal Analiz

Nakit akışınızı iyileştirmenin ilk adımı, mevcut finansal koşullarınızın farkında olmanız. Dolayısıyla finansal analiz için size uygun araçları seçerek uygun periyotlarda -mesela ayda bir, iki haftada bir- durumunuzu kontrol edin.

Önemli olan nokta, analizlerdeki baz noktanın şirketinizin karlılığı olmaması. Odağınız:

- Kar-zarar farkı

- Nakit akışı

- Masraf yönetimi üzerinde olmalı.

Ayrıca finansal analiz araçlarını seçerken ince eleyip sık dokuyarak esnek ve size uygun olanları tespit edebilirsiniz. Şöhretini müşteri deneyiminden alan ve hızlıca devreye alabileceğiniz yöntemler seçmenizi tavsiye ediyoruz.

Nakit Rezervi

İş dünyasına adım attığınız anda fark etmiş olmalısınız, her gün yeni bir acil durum var! Apansız harcamalar, açık verme, yeni planlamalar… Daha pek çok acil durum için nakit akışınızı ve likiditenizi bilmek durumundasınız. Ayrıca finansal durumunuz gerektiğinde bu parayı takviyeyle karşılamanızı da kolaylaştıracak.

Ödeme ve Tahsil Süresi Farkındalığı

Gelir ve gider tablosu yönetimi için oldukça önemli iki bileşen var: Alacak ve borç tahsil süreleri. Yani, belli bir zaman dilimi içinde:

- Kime, neden, ne kadar ödeme yapacağınız

- Kimden, neden, ne kadar ödeme alacağınız net olmalı.

Öte yandan alacak sürelerinizi olabildiğince kısa tutmak da son derece faydalı. Böylece bir ödeme planı oluşturmanız kolaylaşacağı gibi, vade dolsa da ödeme yapmayan müşteriler için de farklı stratejiler geliştirebilirsiniz. Bu sayede sorun bir kangrene dönüşmeden önüne geçmiş olacaksınız.

Profesyonel Muhasebe Desteği

Özellikle KOBİ’lerde karşılaştığımız bir durum var. İşletme sahipleri muhasebe tarafını da kendisi yürütmekte ısrarcı. Oysaki uzmanlaşma ve iş bölümü tam da bunun için var. İşletme sahiplerinin enerjilerini büyüme için harcayıp şirketin devamlılığını garanti etmesi daha iyi bir seçenek.

Diğer tarafta muhasebe desteğiyle finansal tablolar kısa sürede düzeldiğinde herkesin işi kolaylaşacak. Dolayısıyla imkanını bulduğunuz ilk anda muhasebe projelerini işin uzmanlarına devretmenizi öneriyoruz.

Masraf Yönetimi=Tasarruf

Farklı kategorilerdeki ufak masrafları detaylı incelemediğiniz takdirde önemli bir noktayı gözden kaçırıyorsunuz. Küçük masrafları topladığınızda şirketinize herhangi bir olumlu dönüşü olmayan giderler silsilesi ortaya çıkıyor.

Elbette bu problemin de bir çözümü var:

- Harcamaları sınıflandırmak

- Anlık takip ve analiz

- Tasarruf edebileceğiniz noktaları tespit etmek

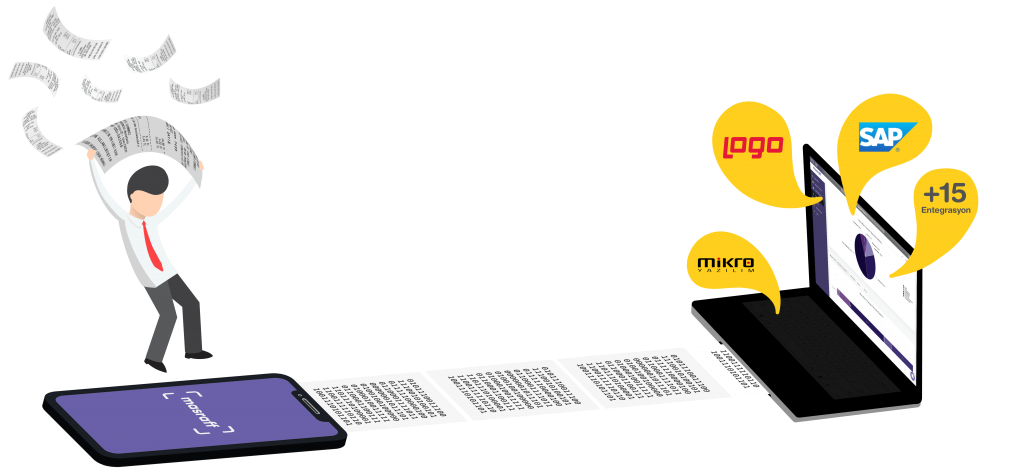

Başlangıçta masraf yönetiminin katma değer sunmadığını zannedebilirsiniz. Kısa süre içinde zaman ve maliyet tasarrufuyla yarattığınız ekstra sermayeyi hayalini kurduğunuz projelere yönelttiğinizi göreceksiniz! İhtiyacınıza uygun masraf yönetimi paketlerini son teknolojiyle sunan Masraff, ilk andan itibaren bu konforu yaşatacak.

Yapay zeka tabanlı Masraff, karmaşık süreçleri üç dijital adıma sığdırarak naktinizi korumanızı sağlıyor. Şirketiniz için neler başarabileceğinizi Masraff müşteri hikayeleri ile görebileceğiniz gibi doğrudan 7 gün Masraff ücretsiz deneme hakkınızı da kullanabilirsiniz. Kredi kartı gerekmez!